🏆 SCHD와 VYM 비교 분석! 미국 배당 ETF 제대로 알아보기 🔍

SCHD, 배당 투자자라면 누구나 한 번쯤 들어본 이름이죠! 🎯

안정성과 성장성을 모두 잡은 배당 투자계의 대표 ETF라 불리며 많은 투자자들이 애정하는 종목입니다.

그런데 잠깐! SCHD만이 배당 ETF의 전부는 아닙니다. 🌍

세상에는 SCHD만큼이나 매력적인 배당 ETF들이 많습니다. 그래서 오늘은 SCHD와 또 다른 인기 ETF인 VYM을 비교해보려고 합니다! 🚀

과연 SCHD vs. VYM 누가 더 나에게 맞을까요?

본격적으로 함께 파헤쳐 봅시다! 🔥

🏦 SCHD vs VYM: 이름부터 기본 정보까지 한눈에 비교! 🔍

배당 ETF의 대표 주자인 SCHD와 VYM, 이름부터 의미가 담겨 있는 두 ETF를 자세히 살펴보겠습니다! 😎

📌 SCHD: 찰스 슈왑의 자존심이 담긴 배당 ETF

- 이름 유래:

- "S"는 Schwab, "CH"는 Charles, "D"는 Dividend.

- "찰스 슈왑의 배당 ETF"라는 의미로, 낮은 수수료와 안정성을 강조한 이름입니다. 💎

- 마치 "이거 우리 회사의 자존심이다!"라고 외치는 듯하죠. 🛡️

- 기본 정보:

- 운용사: Charles Schwab (찰스 슈왑) 🏢

- 상장일: 2011년 10월 20일 📅

- 순자산 규모: 약 680억 달러 💰

- 특징: 상장된 지 10여 년밖에 안 된 상대적으로 신생 ETF지만, 이미 배당 ETF 시장에서 독보적인 입지를 다졌습니다. 🏆

📌 VYM: 고배당의 왕좌를 노린 ETF

- 이름 유래:

- "V"는 Vanguard, "Y"는 Yield(수익률), "M"은 Maximum(최대).

- "최대 수익률의 뱅가드 배당 ETF"라는 의미를 담고 있습니다. 🔥

- 이름에서부터 "고배당으로 내가 왕이다!"라는 포부가 느껴집니다. 🤴

- 기본 정보:

- 운용사: Vanguard (뱅가드) 🏢

- 상장일: 2006년 11월 10일 📅

- 순자산 규모: 약 620억 달러 💰

- 특징: 상장된 지 17년이 넘는 베테랑 ETF로, 고배당 수익률을 자랑하며 투자자들 사이에서 "고배당 수익률의 제왕"으로 평가받습니다. 👑

🤔 SCHD vs VYM: 이름에서 드러나는 성격 차이

- SCHD: 상대적으로 신생 ETF지만, 빠르게 시장을 장악하며 안정성과 배당 성장성을 강조한 신중한 전략가 🧠 같은 느낌.

- VYM: 베테랑 ETF답게 높은 배당 수익률을 목표로 한 공격적인 고수 💥 같은 느낌.

💰 SCHD vs VYM: 배당률과 수수료 비교! 누가 더 유리할까? 🔍

배당 ETF에서 가장 중요한 두 가지 요소는 바로 배당률과 수수료입니다. 😎

이번에는 SCHD와 VYM의 연간 배당률과 수수료를 비교하며, 어떤 ETF가 투자자들에게 더 매력적인지 살펴보겠습니다!

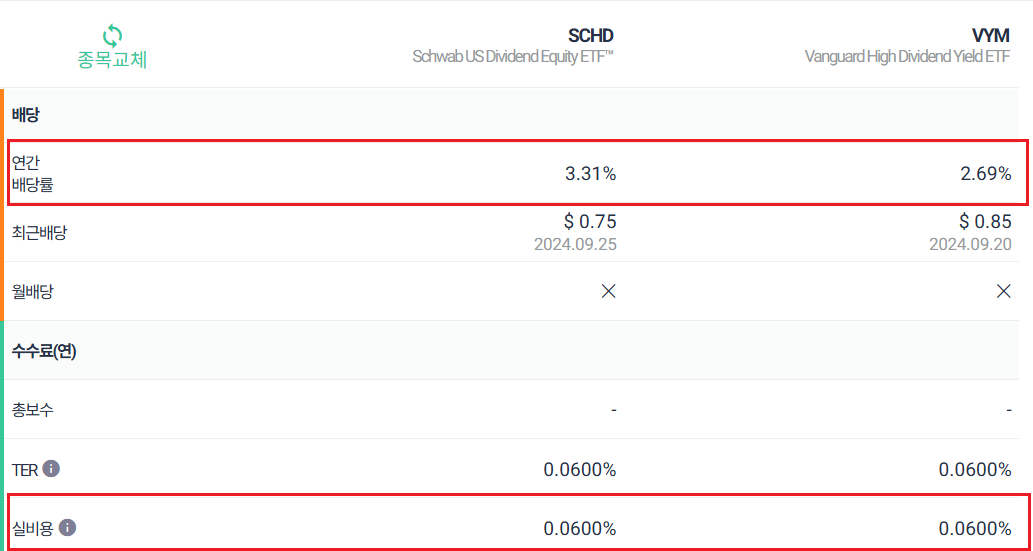

1️⃣ 연간 배당률: SCHD가 한 발 앞서!

- SCHD: 3.31% 💸

- 안정성과 배당 성장성을 겸비한 SCHD가 배당률에서 우위를 점하고 있습니다. 📈

- VYM: 2.69% 💵

- 고배당을 자랑하는 VYM이지만, 배당률에서 SCHD에 약간 뒤처지는 모습입니다. 😮

2️⃣ 분기 배당: 둘 다 동일한 주기!

- SCHD와 VYM 모두 분기 배당을 지급합니다. 📅

- 즉, 3개월마다 배당을 받을 수 있어 꾸준히 현금 흐름을 확보하고 싶은 투자자들에게 안성맞춤입니다. 💡

3️⃣ 수수료(Total Expense Ratio, TER): 완벽한 동률!

- 두 ETF 모두 연간 0.06%의 초저비용 운영! 🏆

- 이는 ETF 업계에서 최저 수준으로, 투자자들에게 큰 장점입니다. 🛡️

- 낮은 수수료는 장기 투자자들에게 특히 매력적인 요소죠. 🎯

📝 정리: SCHD vs VYM, 어느 쪽을 선택할까?

- 배당률: SCHD가 3.31%로 VYM(2.69%)에 비해 더 높은 배당률을 제공합니다. 💪

- 수수료: 둘 다 동일한 0.06%로, 비용 부담 없이 장기 투자에 적합합니다. 🏅

- 분기 배당: 두 ETF 모두 동일한 주기로 배당을 지급해 꾸준히 수익을 기대할 수 있습니다. 💸

🔥 SCHD vs VYM: 거래대금으로 보는 인기 지표! 💸

ETF의 거래대금은 투자자들의 관심과 인기를 나타내는 중요한 지표입니다.

이번에는 SCHD와 VYM의 최근 60일 평균 거래대금을 비교해볼게요! 📊

1️⃣ 거래대금 비교: SCHD가 압도적 우위!

- SCHD: 약 2억 9,850만 달러 ($298,502K) 💰

- 배당 ETF 중에서도 독보적인 거래대금을 자랑하며, 투자자들 사이에서 높은 인기를 누리고 있습니다. 🚀

- VYM: 약 1억 1,700만 달러 ($101,691K) 💵

- 고배당으로 사랑받는 VYM도 적지 않은 거래대금을 기록하고 있지만, SCHD에 비하면 다소 낮은 편입니다. 🤔

2️⃣ 거래량 비교: SCHD는 더 활발!

- SCHD: 하루 769만 주 📈

- VYM: 하루 79만 주 📉

거래량에서도 SCHD가 훨씬 활발하게 거래되고 있다는 것을 알 수 있습니다. 이는 SCHD가 더 많은 투자자들의 관심을 받고 있다는 점을 보여줍니다. 💡

📝 정리: SCHD, 인기 지표에서 강력한 우위!

- SCHD는 거래대금과 거래량 모두에서 VYM을 크게 앞지르며, 높은 유동성과 투자자 관심도를 보여줍니다. 🏆

- 하지만 VYM 역시 고배당 ETF로서 꾸준한 인기를 유지하며, 투자자들에게 안정적인 선택지를 제공합니다. 💼

📊 SCHD vs VYM: 구성 종목 수와 집중도 비교 🔍

두 ETF는 구성 종목 수와 상위 종목의 비중에서 큰 차이를 보입니다. 이를 통해 ETF의 분산 투자 전략과 집중도를 확인할 수 있습니다.

1️⃣ 구성 종목 수: VYM이 압도적!

- SCHD: 103개

- SCHD는 선별된 배당 성장주 중심으로 구성되어 있어 종목 수가 적지만, 집중적 투자 전략을 보여줍니다.

- VYM: 539개

- VYM은 훨씬 많은 종목으로 구성되어 있으며, 더 넓은 분산 투자를 통해 리스크를 줄이는 데 초점을 맞추고 있습니다.

2️⃣ 상위 비중: SCHD가 더 집중적!

- 상위 5종목 비중:

- SCHD: 22.00%

- VYM: 15.39%

- 상위 10종목 비중:

- SCHD: 40.61%

- VYM: 24.72%

SCHD는 상위 종목의 비중이 VYM보다 훨씬 높아 주요 종목에 대한 의존도가 더 큽니다. 이는 집중 투자를 통한 수익률 극대화 전략을 보여주는 반면, VYM은 더 넓은 분산 투자를 통해 안정성을 추구합니다.

🏢 SCHD vs VYM: 규모 비중 비교

두 ETF는 대형주, 중형주, 소형주의 비중에서도 약간의 차이를 보입니다.

- 대형주 비중:

- SCHD: 64.36%

- VYM: 70.16%

- VYM이 대형주 비중이 더 높아, 더 안정적인 성격을 띠고 있습니다.

- 중형주 비중:

- SCHD: 29.29%

- VYM: 23.38%

- SCHD는 중형주 비중이 더 높아, 중소형 배당 성장주에도 관심을 두고 있습니다.

- 소형주 비중:

- SCHD: 6.34%

- VYM: 6.46%

- 소형주 비중은 두 ETF 모두 비슷합니다.

📝 정리: 구성과 전략의 차이

- SCHD는 적은 종목 수와 상위 종목 집중도를 통해 집중 투자 전략을 강조하며, 배당 성장주의 효율적인 선별을 보여줍니다.

- VYM은 더 많은 종목으로 구성되어 분산 투자와 안정성을 목표로 하며, 대형주에 더 높은 비중을 둡니다.

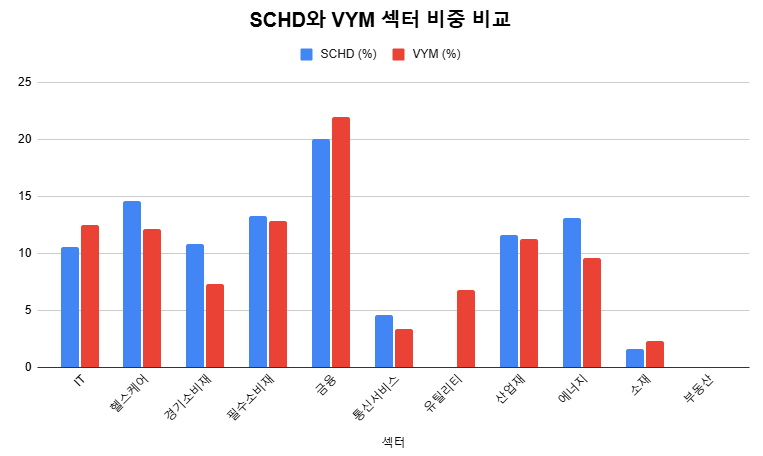

SCHD와 VYM: 섹터 비중에서의 유사성과 차이점? 🤔

SCHD와 VYM의 섹터 비중을 보면, 두 ETF가 전체적으로 비슷한 비중을 가지면서도 몇 가지 눈에 띄는 차이가 존재합니다.

📌 1️⃣ 비슷한 섹터 비중: 안정성과 분산 투자 지향

- 두 ETF 모두 금융, 헬스케어, 필수소비재 같은 안정적인 섹터에 높은 비중을 두고 있습니다.

- 특히 금융 섹터에서는 SCHD(20.03%)와 VYM(21.98%) 모두 가장 높은 비중을 차지하며, 투자자들에게 안정적인 배당 수익을 제공하기 위한 목적이 엿보입니다.

- 이는 두 ETF 모두 안정성과 꾸준한 배당을 중요하게 생각하는 공통점을 나타냅니다.

📌 2️⃣ 차이가 나는 섹터: 세부적인 투자 전략 차이

- 유틸리티

- VYM(6.74%)이 SCHD(0.03%)보다 훨씬 높은 비중을 보유하고 있습니다.

- 이는 VYM이 고배당 수익률을 더 중시하며, 고정적인 배당을 제공하는 유틸리티 섹터에 더 집중하고 있음을 보여줍니다.

- IT(정보기술)

- VYM(12.50%)이 SCHD(10.51%)보다 약간 더 높은 비중을 할당하고 있습니다.

- SCHD는 IT보다는 헬스케어(14.57%)와 에너지(13.06%)에 더 많은 비중을 두고 있어, 섹터별 성격이 조금씩 다릅니다.

📌 3️⃣ 정리: 섹터 비중은 비슷하지만, 세부 전략이 다르다!

- 두 ETF 모두 안정적인 섹터에 초점을 맞추고 있어 안정성과 배당을 원하는 투자자들에게 적합합니다.

- 하지만, VYM은 유틸리티와 IT에 더 많은 비중을 두며 고배당 섹터에 집중하는 반면, SCHD는 에너지와 헬스케어에 강점을 보여줍니다.

- 이처럼, ETF 선택은 투자자가 중점을 두는 섹터에 따라 달라질 수 있습니다.

📈 SCHD vs VYM: 2024 YTD 수익률 비교 🔍

투자자에게 가장 중요한 것은 바로 수익률이죠! 여기서는 SCHD와 VYM의 2024년 누적 수익률(YTD, Year-To-Date)을 비교해보겠습니다.

1️⃣ 수익률 비교: VYM이 우위!

- VYM: 23.24%

- 고배당 ETF로 알려진 VYM이 올해 더 높은 성과를 보여주고 있습니다.

- 특히, 금융과 유틸리티 섹터에서 강한 모습을 보이며 수익률을 끌어올렸습니다.

- SCHD: 19.58%

- SCHD도 안정적인 성과를 보여줬지만, 올해는 VYM에 비해 소폭 낮은 성과를 기록했습니다.

- 헬스케어와 중형주 비중이 높은 전략이 상대적으로 덜 효과적이었던 것으로 보입니다.

2️⃣ 성과 곡선: 꾸준함 vs 상승폭

- VYM은 2024년 초부터 꾸준히 상승세를 유지하며, 더 큰 폭으로 수익률을 확대했습니다.

- SCHD는 약간 더 안정적인 곡선을 그리며, 급격한 변동보다는 꾸준한 성과를 보였습니다.

📝 정리: 올해는 VYM의 승리!

- VYM은 높은 배당과 분산 투자로 23.24%의 수익률을 기록하며 SCHD를 앞질렀습니다.

- 하지만, SCHD는 안정적인 곡선을 그리며 여전히 장기 투자자들에게 매력적인 옵션입니다.

수익률만 본다면 올해는 VYM이 앞섰지만, ETF의 선택은 단기 성과보다는 투자 전략과 장기 목표에 따라 달라질 수 있습니다. 😊

결론: SCHD vs VYM, 어떤 ETF가 더 나을까?🏆

SCHD와 VYM 모두 훌륭한 배당 ETF로, 투자 전략과 목표에 따라 선택이 달라질 수 있습니다. 지금까지 살펴본 내용을 기반으로 아래와 같은 결론을 내릴 수 있습니다:

1️⃣ SCHD의 강점: 높은 배당률과 집중 투자

- 상대적으로 적은 구성 종목 수(103개)와 상위 종목 비중 집중도를 통해 효율적인 투자 전략을 보여줍니다.

- 배당률(3.31%)로 VYM(2.69%)보다 더 높은 배당을 제공합니다.

- 헬스케어와 에너지 섹터에 강점을 두며, 중형주 비중이 높아 성장 가능성에도 초점을 맞추고 있습니다.

2️⃣ VYM의 강점: 분산 투자와 안정성

- 539개라는 방대한 구성 종목 수로 더 넓은 분산 투자를 지향하며 리스크를 낮춥니다.

- 2024년 YTD 수익률(23.24%)로 SCHD를 앞서며, 단기 성과에서 우위를 보여줍니다.

- 유틸리티와 IT 섹터 비중이 높아 안정적이고 다양한 포트폴리오를 제공합니다.

3️⃣ 수수료는 동일, 선택은 투자자의 목표에 따라!

- 두 ETF 모두 수수료(Total Expense Ratio)가 0.06%로 동일합니다.

- 비용 면에서 차이는 없으므로, 다른 요소(배당률, 종목 수, 분산 투자 등)에 따라 선택해야 합니다.

4️⃣ 최종 선택: 투자자의 목표에 따라 달라진다

- 안정적인 배당 성장과 높은 배당률을 원한다면? 👉 SCHD

- 적은 종목 수로 효율적인 투자 전략을 추구하며, 더 높은 배당률(3.31%)과 안정적인 성과를 제공합니다.

- 집중 투자로 수익률을 극대화하는 데 적합합니다.

- 분산 투자와 안정성을 원한다면? 👉 VYM

- 많은 종목(539개)과 다양한 섹터 분포로 리스크를 낮추는 안정적인 분산 투자를 제공합니다.

- 단기적으로는 2024년 YTD 수익률(23.24%)로 SCHD를 앞서는 성과를 보여줬습니다.

📝 결론의 한 줄 요약

- SCHD는 높은 배당률과 효율적인 집중 투자,

- VYM은 더 넓은 포트폴리오와 안정적인 분산 투자가 강점입니다.

두 ETF 모두 투자자의 목표와 스타일에 따라 매력적인 선택지가 될 수 있습니다. 🚀

참고 자료: 더 깊이 알아보세요! 📚✨

[금융 및 투자/기초 투자 정보] - SCHD 직접 투자 vs 한국형 SCHD: 비교분석! 어떤 상품이 더 유리할까?!

SCHD 직접 투자 vs 한국형 SCHD: 비교분석! 어떤 상품이 더 유리할까?!

"슈드"를 사느냐, 말느냐, 그것이 문제로다!여러분, "SCHD", 일명 "슈드"를 두고 고민 중이신가요? "미국에 직접 투자하느냐" vs. "한국에서 편하게 투자하느냐"로 밤잠 설쳤다면, 이제 그 고민은 제

rhodococcus.tistory.com

[금융 및 투자/기초 투자 정보] - 커버드 콜이 뭔지 몰라도 괜찮아! JEPI, JEPQ로 쉽게 알아보자!

커버드 콜이 뭔지 몰라도 괜찮아! JEPI, JEPQ로 쉽게 알아보자!

🎉 요즘 인기! 커버드 콜 전략이란?요즘 주식 투자 얘기에서 커버드 콜이 자주 나오고 있어요!💡 커버드 콜 전략은 똑똑하게 수익을 더하는 방법으로 많은 사람들의 관심을 받고 있죠. 특히,

rhodococcus.tistory.com

'미국지수 ETF > 다우존스 ETF' 카테고리의 다른 글

| SCHD만 알고 있었다면? 🧐💡 배당 ETF 비교 시리즈 3탄 | JEPQ의 도전과 한판 승부! 💥 (0) | 2024.12.05 |

|---|---|

| SCHD만 알고 있었다면? 🧐💡 배당 ETF 비교 시리즈 2탄 | VIG와 함께하는 배당 성장의 매력! 🌱✨ (0) | 2024.12.02 |

| 💡 월배당 데일리커버드콜 ETF, 나스닥100 vs S&P500 vs AI 빅테크10, 빅테크10 비교 분석! 🧐 (2) | 2024.11.15 |

| 🔥 TIGER 미국배당다우존스 ETF 3종 비교! 본주 vs 커버드콜, 수익률 승자는? 🔍 (4) | 2024.11.14 |

| 📊ACE vs SOL vs TIGER vs KODEX? 미국 배당 다우존스 ETF 비교🔍 누가 진짜 강자일까? 🤔 (2) | 2024.11.11 |